Jag är ständigt på jakt efter att hitta nya intressanta investeringsobjekt. När jag för några veckor sedan skrev ett inlägg där jag uppmanade er läsare att inkomma med förslag på bloggämnen var det en läsare som kom med idéen att jag ska ha en inläggsserie på temat ”Månadens aktie”.

I denna inläggsserie är tanken att inte lyfta upp bolag som redan finns i min portfölj. Jag tycker att läsarens förslag var ypperligt och jag ska göra mitt bästa för att leverera. Första bolaget ut är BJÖRN BORG.

Om bolaget

Björn Borg är ett bolag med ett starkt varumärke, vilket bland annat pryds på underkläder, sportkläder, väskor, skor och glasögon. Sammantaget säljs Björn Borg-produkter på cirka 20 olika marknader, där Sverige och Nederländerna är de två största.

Varumärket Björn Borg, vilket är bolagets viktigaste tillgång, registrerades i slutet av 1980-talet och etablerades sedan på den svenska modemarknaden under den första halvan av 1990-talet. Från att länge främst ha förknippats med underkläder för män har bolaget successivt breddat och utvecklat sitt erbjudande, både utifrån ett produkt- och geografiskt perspektiv. På senare år har inte minst satsningen på sportkläder bidragit till att ytterligare stärka varumärket.

Bolaget bedriver egen verksamhet i alla led från varumärkesutveckling till konsumentförsäljning, där det sista sker i egna Björn Borg-butiker och egen e-handel. Produktionen sker däremot utanför koncernen, främst hos leverantörer i Asien. På senare tid har dock viss produktion flyttats till Europa, huvudsakligen till Turkiet.

Man har också ett nätverk av licenstagare och distributörer. De externa distributörerna och licenstagarna driver ett produktområde och/eller en geografisk marknad, där man bland annat ansvarar för marknadsbearbetning, investeringar och lagerhållning på respektive marknad.

Björn Borgs största och viktigaste produktområden är underkläder, sportkläder och väskor, vilka alla ägs och produktutvecklas inom koncernen. Produktutvecklingen av övriga produktområden (= skor, glasögon och övrigt) sker hos externa aktörer. Kollektionerna säljs sedan in till distributörerna för de olika geografiska marknaderna för vidare försäljning till återförsäljare.

Aktien och ägarsituation

Björn Borg-aktien är noterad på Nasdaq Stockholm sedan 2007. Enligt data från Avanza är Nordnet Pension Björn Borgs största aktieägare per 2023-09-30. Med sina 10,8% av aktierna är Nordnet Pension den enda aktören som äger mer än 10% av aktierna.

Näst största och tredje största ägare är Martin Bjäringer (9,9% av aktierna) respektive styrelseledamot Mats H Nilsson (6,5%). På Martins CV återfinns bland annat att han är en av fem grundare till investeringsbolaget Monterro samt att han var styrelseordförande i Protect Data från det att bolaget grundades till dess att bolaget såldes år 2007.

Listan över bolagets tio största aktieägare innehåller flera icke-institutionella investerare. Sammantaget tycker jag att Björn Borg har en helt okej ägarställning, även om det saknas någon riktigt stor ägare.

När det gäller insynsägandet tycker jag att det generellt är bra om man kollar på styrelsen, bland annat återfinns i styrelsen två av bolagets tio största ägare. Tre personer i styrelsen äger aktier för mer än 17 mkr.

På ledningsnivå äger VD Henric Bunge 110 000 aktier, vilket motsvarar ett marknadsvärde kring 5 mkr. Förutom VD Henric Bunge är det generellt inga nämnvärt stora aktieinnehav bland Björn Borgs ledande befattningshavare.

Finansiell utveckling

Jag har under den senaste veckan kollat igenom Björn Borgs 19 senaste kvartalsrapporter, vilket spänner över perioden Q1 2019 till Q3 2023.

Detta är en period som har inkluderat flertalet utmaningar för såväl Björn Borg som samhället i stort. Exempel på utmaningar inkluderar covid-pandemin, krig i Europa, svag utveckling för den svenska kronan, hög inflation, elprischocker, störningar i leveranskedjor etc.

Björn Borg har bland annat som mål att erhålla en årlig nettoomsättningstillväxt på minst 5% och en årlig rörelsemarginal på minst 10%.

Sedan Q1 2020 har Björn Borg i genomsnitt levererat en kvartalstillväxt (year-over-year) på drygt 4%. Under motsvarande period har man haft en genomsnittlig bruttovinstmarginal och justerad rörelsemarginal på 52,8% respektive 9,2% vardera. Med andra ord har Björn Borg under denna tidsperiod inte på aggregerad basis uppfyllt sina finansiella mål.

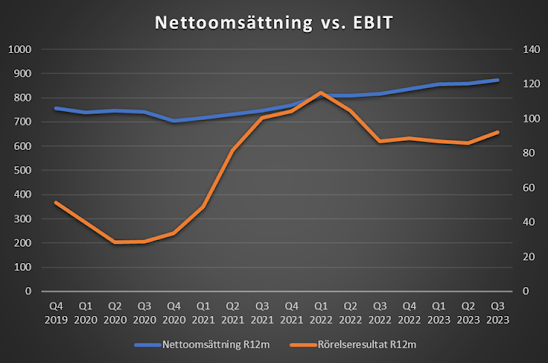

Zoomar man ut och kollar på nettoomsättningen på rullande 12 månader är den över tid relativt stabil, med lätt dragning uppåt. Rörelseresultatet har dock svängt betydligt mer, bland annat till följd av stora begränsningar under framför allt inledningen av covid-pandemin. Björn Borg har varit proaktiva med att vidta åtgärder för att stärka lönsamheten, exempelvis genom flytt av huvudkontor, personalneddragningar och genom allmänt god kostnadsmedvetenhet.

Den svaga svenska växelkursen har bidragit till att sätta press på bolagets marginaler under stora delar av de senaste åren, detta då t ex den amerikanska dollarn är den viktigast inköpsvalutan för Björn Borg. En svag krona innebär således att Björn Borgs inköpskostnader ökar. Nedan graf visar skillnaden i rapporterad bruttomarginal per kvartal jämfört med hur bruttomarginalen skulle ha utvecklats om justering hade gjorts för valuta.

Finansiell ställning

Många gånger gapar det relativt tomt i Björn Borgs balansräkning på posten ”Likvida medel”. Vid utgången av Q3 2023 fanns 9,7 mkr i likvida medel. Samtidigt hade man räntebärande skulder (exklusive leasing) på 103,2 mkr vid samma tidpunkt.

Nettoskulden uppgår därmed till 93,5 mkr, vilket ger en nettoskuld i relation till justerat EBITDA på en bit under 1,0. Vid utgången av Q3 uppgick värdet på nettoskulden (exklusive leasing) till i princip exakt samma summa som mitt justerade rörelseresultat på rullande 12 månader. Omsättningstillgångarna översteg de totala kortfristiga skulderna med 39% vid utgången av Q3.

Med undantaget att jag gärna hade sett att Björn Borg hade mer pengar i likvida medel tycker jag att den finansiella ställningen överlag är solid.

Värdering och avslutande tankar

Björn Borg är ett kvalitetsvarumärke och ett kvalitetsbolag. Det är ett varumärke som jag gillar mycket och jag har många Björn Borg-produkter i garderoben.

Verksamhetsmässigt har man agerat på ett imponerande sätt trots alla de utmaningar man har mött under de senaste åren. En tydligt starkare svensk krona är något som skulle gynna bolaget väl om det kom att ske.

Exempel på en andra triggers vid en investering i Björn Borg är att man fortsätter öka försäljningen inom egen e-handel (= ökad lönsamhet allt annat lika) och att man fortsätter stärka sin position när det kommer till sport- och träningskläder, där ambitionen är att bli ett globalt modevarumärke. I Q3 stod sportkläder för 19% av nettoomsättningen. Det kan jämföras med underkläder som stod för hela 53% av nettoomsättningen.

Fortsatt svag svensk krona, nya utmaningar avseende leverantörskedjor, försämrade ekonomiska förutsättningar för hushållen och miss i modetrender är exempel på faktorer som hindrar bolaget från att prestera på sin bästa nivå.

Avseende utvecklingen för 2024 skissar jag på intäkter på 932 mkr och en vinst per aktie på 3,11 kr. Penser har bevakning på Björn Borg och de har ett intäktsestimat på 938 mkr för 2024 samtidigt som de skissar på en vinst per aktie uppgående till 4,30 kr.

Min prognos gällande intäkter ligger därmed i samma härad som Pensers estimat. Lönsamhetsmässigt ligger min prognos klart lägre än Pensers, även om min prognos överstiger Björn Borgs målsättning om en rörelsemarginal på minst 10% per år.

Trots det starka varumärket och tillväxtsatsningen på sportkläder är jag per idag inte villig att betala mer än P/E 14 för Björn Borg. Givet min vinstprognos skulle ett motiverat värde för Björn Borg uppgå till cirka 43,50 kr, om man antar en P/E-multipel på 14. Det kan jämföras med nuvarande aktiekurs (= stängningskurs tisdagen den 23 januari) som uppgår till 45,20 kr.

Björn Borg-aktien uppfyller därmed inte just nu mina krav för att genomföra en investering. Tror man på Pensers prognos finns däremot en tillfredsställande säkerhetsmarginal. Jag vågar dock inte måla upp en sådan utveckling för marginalen 2024. Jag avstår investering för tillfället men kommer att fortsätta följa bolaget på nära håll.

Eftersom du kollade upp CV på Martin Bjäringer som är andra största ägare med 9,9% valde jag att kolla upp CV på 3:e största ägaren. Han har varit direktör på 2 banker som numera tillhör Schweiziska UBS bank. Han har varit styrelseledamot i Credelity Capital.

ReplyDeleteInte många bank/analys jättar som följer bolaget men det kanske kommer?! Penser drar ett stort lass.

Till sist. Vill jag tacka den som kom på "Månadens aktie"!

Tack Mikael för att du bidrar med efterforskning på storägarna :) Kul att du gillar upplägget på Månadens aktie!

DeleteTack som vanligt!, hur går dina tankar kring Peab, bra bolag på lång sikt men tyvärr höga risker, sålde på 14% plus då jag har väldigt stor post i skanska , ca 6,2% av portföljen

ReplyDeleteTack! Snyggt med 14% plus på Peab. Skanska känns som ett bra val, inte minst utifrån ett diversifieringsperspektiv. Mina tankar kring Peab är att det kommer vara fortsatt utmanande en tid när det kommer till deras projektutveckling av bostäder och kommersiella fastigheter. Som tur är har man flera ben att stå på, nyss nämnda affärsområde var dock det mest lönsamma. Långsiktigt tycker jag nuvarande kurs är attraktivt men kortsiktigt är det inte min favorit i sektorn. Jag behåller dock ändå mina aktier på dessa kursnivåer.

DeleteKommer bli intressant att följa inläggsserien!

ReplyDeleteTack, kul att höra Bourse! :)

DeleteBra tema, kör hårt på detta! Tackar dig återigen för den bästa svenska aktiebloggen!

ReplyDeleteTack för de superfina orden, det värmer oerhört mycket!! :)

DeleteTummen upp, så även om du har en högre vinstmarginal (Hur hög är den?) Vs BB egen så är din MOS I princip 0. Intressant Hur Penser kan ha så hög, är det uppdragsanalys?

ReplyDeleteMvh

Emigrantinvesteraren

Jag har cirka 11% rörelsemarginal i mina estimat. Yes, Penser kör uppdragsanalys på Björn Borg.

DeleteHej DS!

ReplyDeleteTack för ett superbra inlägg. Det var precis den här typen av inlägg jag såg framför mig när jag gav feedback efter förra årets slut (även om förväntningarna inte låg på att du skulle läsa alla rapporter flera år tillbaka i tiden...).

Jättebra och kul med ett förhoppningsvis första av många "månadens bolag". Ser redan fram emot nästa!

Allt gott,

/Daniel

Hej Daniel!

DeleteStort tack för din kommentar och peppande ord! Det är kul att läsa rapporter några år bakåt i tiden och se lite hur bolaget kommunicerar etc, extra intressant då man nu vet svaret också :)